Economia

Mega Feirão do Nome Limpo da Recovery oferece até 99% de desconto na quitação de dívidas

De acordo com o último levantamento do Serasa, são quase R$500 bilhões em dívidas ativas atualmente, distribuídos entre 79 milhões de consumidores inadimplentes, o que significa nove meses consecutivos de alta. Boa parte dessas dívidas já estão sob a gestão de empresas especialistas em renegociação como a Recovery, empresa do Grupo Itaú e líder na compra e gestão de créditos inadimplentes no Brasil. Com isso, atualmente, a empresa é responsável pela gestão de dívidas de mais de 33 milhões de brasileiros, sendo cerca da metade decorrente de dívidas em cartão de crédito.

Para que mais brasileiros tenham a oportunidade de passar o Natal sem dívidas, a campanha Mega Feirão do Nome Limpo Recovery, que acontece de 27/11 a 12/12. Com descontos de até 99% e parcelamentos de até 48 vezes, com valor mínimo de R$ 50,00 por parcela, a ação é direcionada a clientes com dívidas que estão sob gestão da Recovery, mas que originalmente foram feitas em bancos, financeiras, varejistas e em empresas de diferentes setores.

Os interessados na renegociação devem fazer uma consulta do número do CPF pelo site https://renegocie.gruporecovery.com, pelo WhatsApp (11) 4765-8402. O time de atendimento da empresa também entrará em contato ativamente com os clientes através de atendimento telefônico.

Já na primeira quinzena da campanha, a expectativa é que milhões de clientes da Recovery possam negociar suas dívidas com mais desconto. Novas ofertas poderão ser divulgadas ao longo da campanha e, para aproveitá-las, as pessoas podem ficar atentas aos canais de comunicação da empresa.

“O Feirão é uma boa oportunidade para que as pessoas endividadas consigam colocar suas contas em dia e começar 2026 com o nome limpo. Além de condições facilitadas para que as pessoas fechem um acordo, à vista ou parcelado, a campanha oferece descontos atrativos para milhares de pessoas. A sugestão é que as pessoas aproveitem essa oportunidade, mas sem esquecer de avaliar se os acordos cabem no orçamento familiar”, aponta Camila Poltronieri Flaquer, head de Cobrança Digital da Recovery.

Sobre a Recovery

A Recovery é uma empresa do Grupo Itaú e plataforma especialista em recuperação de crédito no Brasil. Líder de mercado, a companhia possui sob sua gestão mais de R$ 144 bilhões de créditos inadimplidos e, atualmente, mais de 33 milhões de clientes com dívidas ativas em sua base. Mais informações em https://www.gruporecovery.com.

Economia

IR zero para quem ganha até R$ 5 mil já aparece no contracheque de fevereiro

Os efeitos da nova tabela do Imposto de Renda Pessoa Física (IRPF) já começaram a ser sentidos pelos trabalhadores brasileiros. Desde janeiro de 2026, quem recebe até R$ 5 mil brutos por mês está totalmente isento do Imposto de Renda, com reflexo direto nos salários pagos a partir deste mês de fevereiro.

A medida, segundo o Ministério da Fazenda, deve beneficiar cerca de 16 milhões de pessoas em todo o país. Para quem ganha entre R$ 5.001 e R$ 7.350, a cobrança do imposto passa a ser feita de forma gradual, com redução no valor retido na fonte.

Entre os beneficiados está o pedreiro Genival Gil, de 49 anos, morador do Paranoá, no Distrito Federal. Com salário de aproximadamente R$ 2,7 mil, ele aguarda o próximo contracheque para confirmar o valor que deixará de ser descontado. “Vai ajudar a pagar umas contas a mais da casa”, afirma.

A isenção vale para trabalhadores com carteira assinada, servidores públicos, aposentados e pensionistas do INSS ou de regimes próprios, incluindo também o 13º salário.

Para o jardineiro Arnaldo Manoel Nunes, de 55 anos, que recebe o piso da categoria, R$ 2.574, a medida traz alívio ao orçamento doméstico. “Mal dá para se manter. Vou usar esse dinheiro para pagar água e luz, que estão um absurdo”, relata.

Apesar do impacto positivo, muitos trabalhadores ainda desconhecem a mudança. A atendente de farmácia Renata Correa, que recebe R$ 1.620, ficou surpresa ao saber que não terá mais desconto de IR. “Vou guardar esse dinheiro para emergências ou para o fim do ano”, disse.

Segundo o conselheiro do Conselho Federal de Contabilidade (CFC), Adriano Marrocos, os descontos ou a ausência deles serão aplicados automaticamente. “Quem tem carteira assinada não precisa se preocupar. Os cálculos são feitos diretamente na folha de pagamento”, explica.

A cozinheira Elisabete Silva Ribeiro dos Santos, de 48 anos, afirma que só soube da isenção por meio da imprensa. “Eu acho excelente, mas vamos ver se vai valer mesmo”, comentou, destacando a falta de comunicação dos empregadores.

Para evitar dúvidas, Marrocos recomenda que as empresas informem seus funcionários. “É importante explicar que não se trata de aumento salarial, mas de redução de imposto.”

A renúncia fiscal estimada é de R$ 25,4 bilhões, que será compensada pela criação do Imposto de Renda da Pessoa Física Mínimo (IRPFM), voltado às altas rendas. A nova cobrança atinge cerca de 141 mil contribuintes que recebem acima de R$ 50 mil mensais ou R$ 600 mil anuais, com alíquotas progressivas de até 10%.

Para o gerente de loja Pedro Henrique Mendonça Marques, de 23 anos, a medida representa justiça tributária. “Quem ganha menos paga menos, quem ganha mais paga mais. Essa é a lógica”, afirma.

O Ministério da Fazenda esclarece que as mudanças não alteram a declaração do Imposto de Renda de 2026, que será entregue neste ano. Os efeitos aparecerão apenas na declaração de 2027, referente aos rendimentos de 2026.

As deduções permanecem as mesmas, como gastos com dependentes, educação e o desconto simplificado. Contribuintes com mais de uma fonte de renda devem ficar atentos, pois poderão precisar complementar o imposto na declaração anual.

A orientação é conferir atentamente o Informe de Rendimentos e os dados da declaração pré-preenchida da Receita Federal antes do envio.

Com informações agência Brasil

Economia

Desafios da Reforma Tributária Brasileira

A Reforma Tributária brasileira (EC 132/2023 e LC 214/2025) propõe substituir cinco tributos (PIS, Cofins, IPI, ICMS e ISS) por um IVA dual: CBS (federal) e IBS (estados/municípios), além do Imposto Seletivo. Apesar dos objetivos de simplificação, enfrenta desafios complexos.

Essa mudança exige um período de transição gradual e a regulamentação de diversos temas, como as alíquotas de referência, os regimes específicos para alguns setores, a partilha da arrecadação e a criação do Comitê Gestor. O sucesso da reforma dependerá da capacidade do governo em detalhar essas regras de forma clara e eficiente, garantindo a segurança jurídica e a adaptação de empresas e cidadãos ao novo sistema.

Vamos refletir sobre os principais problemas e desafios da reforma tributária:

1. Implementação (2026-2032)

A transição de sete anos exige que as empresas operem dois sistemas simultaneamente. Há escassez de mão de obra qualificada e necessidade de grandes investimentos em tecnologia e adequação de ERPs (Enterprise Resource Planning, em português, Planejamento dos Recursos da Empresa). Empresas precisam mapear processos, identificar benefícios fiscais e planejar cuidadosamente a adaptação.

2. Setor de Serviços

Com alíquota de 26,5%, o setor pode ter aumento de até 96% na carga tributária. Representa 70% do PIB e 60% dos empregos formais, mas não conseguiu regime diferenciado. A folha de pagamento (maior custo) não gera créditos, criando desvantagem competitiva. Riscos incluem repasse de custos, redução da demanda e perda de competitividade internacional.

3. Conflitos Federativos

O Comitê Gestor do IBS (54 membros) enfrenta disputas entre a Confederação Nacional de Municípios (CNM) e a Frente Nacional de Prefeitos (FNP) para representação municipal. Estados e municípios temem perda de autonomia fiscal. A mudança do regime de origem para destino pode gerar perdas de arrecadação. O financiamento inicial de R$ 600 milhões pela União gera preocupações sobre sustentabilidade.

4. Guerra de Lobbies

O Agronegócio conquistou benefícios (isenção até R$ 3,6 mi, alíquota zero para 22 produtos), mas teme aumento de 5% para 28%. Onze setores obtiveram regimes diferenciados (saúde, educação, hotelaria), elevando a alíquota padrão para os demais. Cada exceção setorial contribui para aumentar a carga tributária dos outros setores.

5. Problemas Jurídicos

Superior Tribunal de Justiça projeta triplicação de processos (28.764 para 86.000). Incertezas sobre contencioso do IBS/CBS e harmonização entre CARF e Comitê Gestor. Lei Complementar com mais de 500 artigos aumenta a complexidade. Temas problemáticos incluem compensação de saldos credores de PIS, Cofins e ICMS, definição de base de cálculo e aplicação do Imposto Seletivo.

6 – Riscos Identificados

– Alíquota padrão entre 26,5% e 28% (uma das maiores do mundo)

– Descompasso entre decisões administrativas e judiciais

– Sobrecarga do Judiciário e insegurança jurídica

– Migração para economia informal

– Perda de competitividade internacional

– Complexidade adicional durante a transição.

Conclusão

O sucesso da reforma depende de superar disputas políticas, resistir à pressão por exceções e garantir regulamentação equilibrada. Exige grande esforço de adaptação empresarial, investimentos em tecnologia, qualificação profissional e governança técnica do Comitê Gestor. Com diálogo e transparência, é possível construir um sistema tributário mais justo e eficiente para todos os brasileiros.

Neste mar de complexidade que tem permeado a alteração de nosso sistema tributário tais meios não têm sido utilizados com a maestria e frequência.

A reforma tributária brasileira, embora busque simplificar o sistema, está imersa em um mar de complexidade e incertezas. A necessidade de uma longa transição, os impactos negativos sobre setores cruciais como o de serviços, os conflitos federativos e a pressão de lobbies criam um cenário que pode gerar mais problemas do que soluções. A falta de maestria e transparência na condução do processo sugere que, em vez de um futuro mais claro, a reforma pode trazer incalculáveis problemas para o ordenamento jurídico e a economia, reforçando a ideia de que, no Brasil, a incerteza permeia até mesmo o que está por vir.

Com todo este universo de incertezas e problemas sequer podemos parafrasear o Conselheiro Acácio (personagem do romance “O Primo Basílio”, do escritor português Eça de Queirós) em sua célebre quota: “Pode acontecer de tudo, inclusive o nada “ vez que “o nada” é a única certeza que temos que definitivamente não ocorrerá nesta tão conturbada Reforma Tributária.

Na impossibilidade de parafrasear Acácio, ficamos com a célebre frase de Roberto Campos que afirmou: “No Brasil até o passado é incerto”. Muito embora nossa kafkaniana Reforma Tributária cá está para o futuro, trará inúmeros e incalculáveis problemas para o ordenamento jurídico com que hoje convivemos.

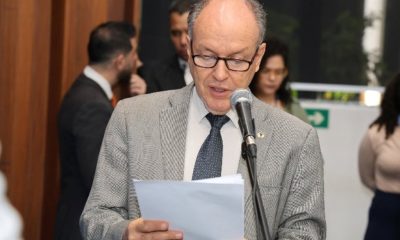

Rogério Gandra da Silva Martins é sócio da Advocacia Gandra Martins, Especialista em Direito Tributário pelo CEU-Law-School, Juiz do Tribunal de Impostos e Taxas do Estado de São Paulo – TIT/SP (2006-2007)(2022-2025), Conselheiro do Conselho Superior de Direito da FECOMERCIO/SP, Diretor da CECOMERCIO, Integrante do Conselho Jurídico da FIESP, Conselheiro da Ordem dos Advogados do Brasil – Seccional de São Paulo (2004-2006), Membro da Academia Paulista de Letras Jurídicas – APLJ, Membro da União dos Juristas de São Paulo – UJUCASP, Membro da Academia Internacional de Direito Econômico – AIDE, Assistente na Embaixada do Brasil na Bélgica (2004), Autor e Coordenador de diversos trabalhos e livros publicados em diversas áreas do Direito.

-

Celulose em Destaque7 dias atrás

Celulose em Destaque7 dias atrásCiclo do Conhecimento, promovido pela Arauco, fortalece instituições sociais de Inocência-MS

-

Mato Grosso do Sul7 dias atrás

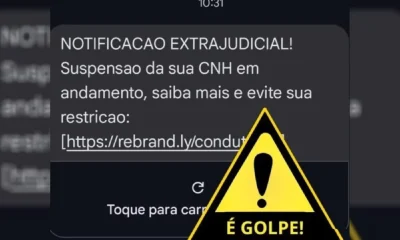

Mato Grosso do Sul7 dias atrásFim do exame de baliza no pátio do Detran marca mudança no processo de habilitação

-

Três Lagoas7 dias atrás

Três Lagoas7 dias atrásPrefeito acompanha atendimento odontológico com sedação para pessoas com deficiência em Três Lagoas

-

Trânsito5 dias atrás

Trânsito5 dias atrásGrave acidente na BR-262 deixa 7 feridos entre Três Lagoas e Água Clara